Risikobereitschaft der Anleger steigt

Trotz nervöser Märkte angesichts der Krisen in China und Griechenland bleiben Anleger risikogeneigt. Das ergab die jüngste von NN Investment Partners durchgeführte Risk Rotation Index Umfrage.1

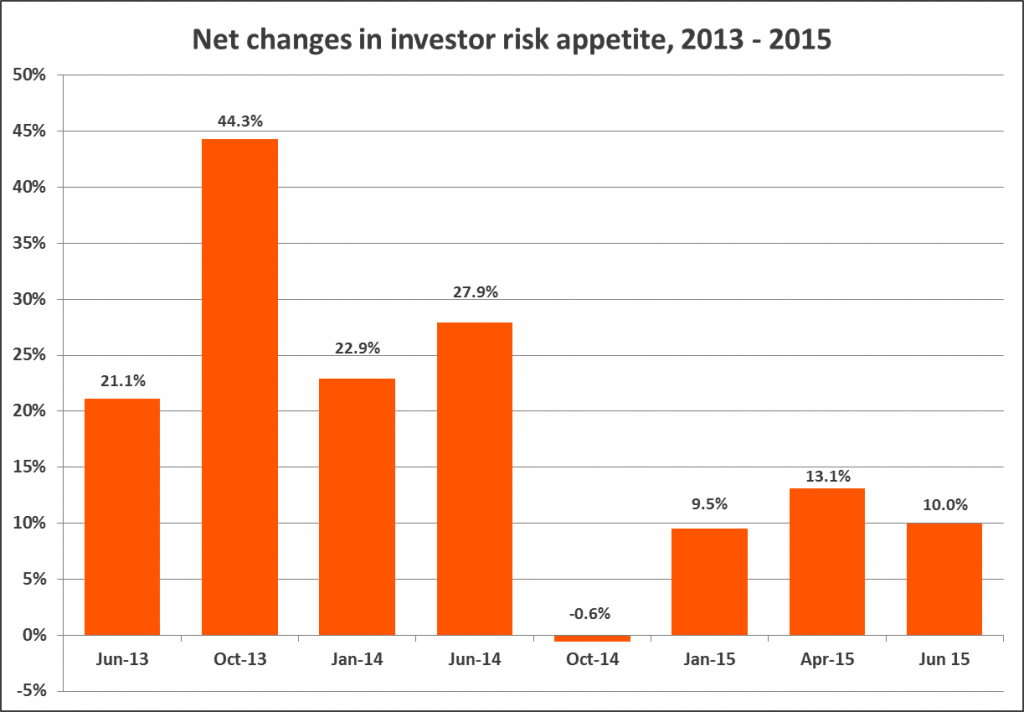

Laut Umfrage gaben 28,3 Prozent der befragten institutionellen Fondsmanager weltweit an, dass ihr Risikoappetit in den vorangegangenen sechs Monaten gestiegen sei. Bei 18,3 Prozent der Befragten war die Risikobereitschaft dagegen gesunken. Netto ist der Risikoappetit damit um 10 Prozent gestiegen.

Trotz dieser Zuversicht nannten 49 Prozent der befragten Investoren eine mögliche Krise in der Eurozone als die größte Bedrohung für ihr Portfolio im Sinne eines „bedeutenden“ Risikos. Im vorangegangen Quartal lag dieser Anteil bei nur 35 Prozent. Jeder Achte (13 Prozent) betrachtet die Krise sogar als „sehr bedeutendes“ Risiko.

Dazu Valentijn van Nieuwenhuijzen, Head of Strategy Multi-Asset bei NN Investment Partners: „Nahezu die Hälfte (49 Prozent) der Anleger sieht die Krise in der Eurozone als erhebliche Bedrohung. Daher gehen diese Investoren derzeit wohl mit der entsprechenden Mischung aus Vorsicht und Zuversicht vor.“

„Griechenland hat die Märkte zwar in Aufregung versetzt, doch die Eurozone hat‘s überlebt. Die Krise in China – und genau das ist es mittlerweile – schafft ernsthafte Probleme für Rohstoffexporteure sowie Länder, die Investitionsgüter nach China exportieren.“

„Doch trotz der Nervosität am Markt vertrauen die Investoren weiterhin in seine generelle Funktionsfähigkeit. Angesichts der freundlicheren Entwicklung in den USA und Japan bleibt man allgemein recht optimistisch. Da wir uns jetzt – zumindest vorübergehend – wieder in ruhigerem Fahrwasser befinden, haben wir unsere Aktiengewichtung von neutral auf eine leichte Übergewichtung hochgefahren. So waren wir auch positioniert, bis Griechenland und China dazwischenfunkten.“

Neben der Eurozonenkrise nannten Anleger auch sogenannte Black-Swan-Ereignisse (24 Prozent) sowie einen Abschwung in China (21 Prozent) als mögliche Bedrohungen.

Die Umfrage ergab nicht nur eine weitgehend intakte Risikobereitschaft bei Anlegern, sondern deutet auch auf wachsende Stabilität der Anlegerportfolios hin. So gab über die Hälfte der Befragten (53 Prozent) an, ihr Risikoprofil während der vergangenen sechs Monate nicht angepasst zu haben. Das ist der höchste Wert sei Beginn dieser Umfragen im Jahr 2013.

Net changes in investor risk appetite, 2013-2015. Quelle: NN Investment Partners Risk Rotation Index, Juli 2015

Um potenzielle Risiken in den kommenden Monaten zu reduzieren, scheinen Anleger vor allem auf Multi-Asset- und Aktienstrategien zu setzen (74 Prozent bzw. 56 Prozent). Die Analyse ergibt nur geringfügige Unterschiede bei der Präferenz für Balanced- oder Total Return Multi-Asset-Strategien (37,3 Prozent ggü. 36,3 Prozent). Das bedeutet, dass Investoren diese beiden Strategien jeweils illiquiden Assets wie Private Equity und Hypotheken (26 Prozent), Hedgefonds (22 Prozent) und Dividendenstrategien (18 Prozent) vorziehen.

Van Nieuwenhuijzen weiter: „Im gegenwärtigen Umfeld gibt es punktuell viele interessante Chancen für Investoren, aber auch zahlreiche potenzielle Fallstricke. Die Wahl der richtigen Strategie ist daher von größter Bedeutung, um einerseits eine angemessene Rendite zu erzielen und sich andererseits gegenüber Marktturbulenzen abzusichern. Unsere Umfrage hat ergeben, dass 46 Prozent der Investoren ihre Portfolios im vergangenen Jahr zu Zwecken der Risikosteuerung diversifiziert haben. Wir meinen daher, dass Multi-Asset-Strategien, wie Balanced- oder Total-Return-Fonds, Investoren in einem unsicheren konjunkturellen Umfeld renditemäßig eine bessere Exponierung bieten.“

Was die Asset-Klassen betrifft, die von Investoren im Hinblick auf das Risiko-Rendite-Verhältnis in den nächsten drei Monaten präferiert werden, so sind dies Aktien (34 Prozent), Immobilien (17 Prozent) und Staatsanleihen (14 Prozent). Die beliebtesten geografischen Regionen sind im Hinblick auf das Verhältnis zwischen Risiko und Rendite die USA (46 Prozent), Japan (38 Prozent) und die Eurozone (29 Prozent).

Weitere Informationen unter:

www.nnip.com

1. Die Umfrageergebnisse stammen aus NN Investment Partners‘ eigenem Research, das von Citigate Dewe Ro-gerson im Juli 2015 unter 120 internationalen institutionellen Investoren durchgeführt wurde.

Bildquelle / Lizenz: flickr.com / The Fayj; veröffentlicht unter https://creativecommons.org/licenses/by/2.0/