Auszug aus dem Marktkommentar von Markus Blaschzok, Chefanalyst der SOLIT Gruppe

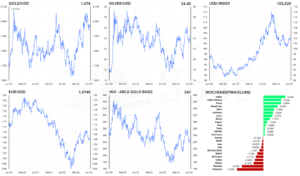

Der Goldpreis stieg in der letzten Handelswoche um 0,7 % auf 1.961 US-Dollar an, während der

Silberpreis um 3 % auf 24,40 US-Dollar zulegen konnte, wobei die Silberbullen am Widerstand bei 24,50

US-Dollar scheiterten. Die Goldminenaktien des HUI-Goldminenindex fielen um 1 %, trotz der technischen

Erholung beim Goldpreis.

Der Goldpreis erholte sich am Donnerstag unterstützt durch eine Schwäche des US–Dollars, nachdem die

Erstanträge auf Arbeitslosenunterstützung mit 261 Tsd. anstatt der erwarteten 235 Tsd. auf ein fast

zweijähriges Hoch angestiegen waren. Dieser Anstieg erhöhte die Wahrscheinlichkeit, dass die

US–Notenbank eine Zinspause einlegen wird. Daraufhin fiel der USD-Index im Vergleich zu anderen

wichtigen Währungen, während die Renditen der 10-jährigen US-Staatsanleihen sanken.

Nach einem 3-fach-Top läuft eine Konsolidierung des Goldpreises

Zinsentscheid der US–Notenbank im Fokus

Im Mai erhöhte die US-Notenbank ihren Leitzins zum zehnten Mal in Folge auf ein 16-Jahreshoch

bei 5 %. Am kommenden Mittwochabend wird erneut das Ergebnis des Offenmarktausschusses

veröffentlicht werden und US-Notenbankchef Jerome Powell in der anschließenden Pressekonferenz Rede

und Antwort stehen, worauf sich in dieser Woche der Fokus der Anleger richtet. Es wird allgemein

erwartet, dass die US-Notenbank eine Pause in ihrem aktuellen Zinsanhebungszyklus einlegen wird.

machen, soll eine Zinspause zusätzliche Zeit geben, um die Auswirkungen des Zinsanstieges beobachten

und bewerten zu können.

Kleine Unternehmen fällt es bereits schwer unter den aktuellen Kreditbedingungen Liquidität zu

beschaffen. Neugründungen scheitern unterdessen, da sie weniger oder kein Geld für ihre

Geschäftsideen aufnehmen können. Darüber hinaus steigen die Gefahren für Kreditgeber aus einer sich

aufbauenden Welle potenzieller Zahlungsausfälle, insbesondere in schwierigen Sektoren, wie

beispielsweise Büroimmobilien. Aktuell erwartet der Markt nach den Fed Funds Futures mit einer

Wahrscheinlichkeit von 73 %, dass man den Leitzins unverändert in einer Spanne zwischen

5 % und 5,25 % belassen wird.

Die Märkte scheinen die Gefahr eines weiteren Zinsschrittes im Juli außer Acht zu lassen. Der Short-

Squeeze im Technologiesektor und die Erholung am Standardaktienmarkt bergen daher das Risiko für

einen Rückschlag in den kommenden Monaten. Erst letzten Dienstag hatte die australische Notenbank

ihren Leitzins um 0,25 Prozentpunkte auf 4,1 % angehoben und folgend auch die kanadische Notenbank,

die nach einer Pause ihren Leitzins überraschend um 25 Basispunkte auf 4,75 % erhöhte, nachdem die

Inflation im April wieder angestiegen war. Dies hatte den Markt, der von einem Stillhalten der

Notenbanker ausgegangen war, kalt auf dem falschen Fuß erwischt, worunter auch der Goldpreis litt und

am Mittwoch um 30 US–Dollar auf 1.940 US–Dollar einbrach.

Die neuerlichen Zinsschritte in Australien und Kanada zeigten dem Markt, dass selbst nach einer

Zinspause der Fed am Mittwoch, ein weiterer Zinsschritt nicht ausgeschlossen ist. Nach den Fed Funds

Futures erkennt der Markt diese Gefahr und wettet mit einer Wahrscheinlichkeit von aktuell 69 % auf eine

weitere Zinsanhebung am 26. Juli.

Auswirkung des Zinsentscheids auf den Goldpreis

Die Märkte haben eine Zinspause am Mittwoch bereits eingepreist, sodass die Aussagen von US-

Notenbankchef Jerome Powell zur Inflation und der Möglichkeit weiterer Zinsschritte in der Zukunft auf

der anschließenden Pressekonferenz entscheidend sein werden. Eine Zinspause bedeutet nicht

unbedingt, dass die Fed mit ihren Zinsanhebungen am Ende ist, doch ist es ein Hinweis darauf, dass sich

der Zyklus vorerst seinem Ende nähern dürfte.

Viele Anleger sind selbstzufrieden geworden und wetten auf ein schnelleres Ende des Zyklus oder sogar

Zinssenkung. Insbesondere am Goldmarkt sind deutliche Zinssenkungen noch eingepreist, was Gefahren

für eine Preiskorrektur in den nächsten Monaten birgt. Ein gegenteiliger Kommentar von J. Powell auf der

bevorstehenden Sitzung könnte daher kaltes Wasser auf die derzeitig bullische Stimmung gießen.

Auch die guten Wirtschaftsdaten der letzten zwei Monate, die über den Erwartungen lagen, sind in dem

aktuell hohen Goldpreis noch nicht eingepreist. Hält dieses Umfeld diesen Sommer bis in den Herbst an,

so werden es die Goldbullen angesichts haussierender Aktienmärkte schwer haben. Die

Terminmarktdaten für Gold zeigen, dass das Sentiment am Goldmarkt noch immer sehr bullisch

positioniert ist.

Auch die Sorgen um das US–Bankensystem, die die Nachfrage für sichere Anlagen wie Gold angeschoben

hatten, verfliegen zunehmend, womit ein weiterer Grund der vorherigen Rallye des Geldpreises wegfällt,

der noch nicht ausgepreist wurde. Zudem besteht die Gefahr, dass ein persistent hoher PCE–Preisindex

für längerfristig hohe Zinsen oder weitere Zinsanhebungen sorgen könnte, was den Goldpreis

ausbremsen sollte. Kurzfristig gibt es mehr Risiken für den Goldpreis, als dass sich neue Katalysatoren für

eine weitere Rallye erkennen lassen.

Auf Sicht von 6-12 Monaten bin ich hingegen optimistisch für Gold, da die Kreditverknappung und die

schwächeren Verbraucherausgaben das US-Wachstum mittelfristig deutlich beeinträchtigen dürften, was

letztendlich monetäre Stimuli für die US-Wirtschaft nach sich ziehen und folgend den US-Dollar und die

Renditen der Staatsanleihen belasten dürfte. Der Goldpreis dürfte in diesem Szenario im nächsten Jahr

seine bisherigen Allzeithochs weit hinter sich lassen. Ein weiterer Preisrückgang in den nächsten

Monaten bietet daher die Chance für einen günstigen Einstieg am Gold- und Silbermarkt vor einer neuen

Rallye, die man nicht verpassen darf.

Die Mehrheit der bekannten Ökonomen glaubt nicht, dass sich die USA derzeit in einer Rezession

befinden. Die Verbraucherausgaben sind nach wie vor hoch, die Beschäftigung ist noch robust und die

US-Wirtschaft ist bisher nach der offiziellen Lesart nicht geschrumpft. Das BIP-Wachstum im ersten

Quartal betrug 1,3 % und die Prognosen deuten auf ein Wachstum von einem Prozent für das laufende

Quartal hin.

Im Vergleich zur alten Berechnungsmethode für die Teuerung, die man bis 1980 angewandt hat, weisen

der PCE-Preisindex und der CPI-Preisindex die Teuerung viel zu niedrig aus. Deshalb befinden sich die

westlichen Volkswirtschaften längst in einer Rezession, die aufgrund der zu niedrig ausgewiesenen

Geldentwertung als Null- oder Mini-Wachstum verkauft werden kann. Die Vorteile daraus sind bessere

Möglichkeiten der Schuldenaufnahme für die Staaten zu künstlich niedrigen Zinsen, sowie eine

Entschuldung auf Kosten der Sparvermögen der breiten Bevölkerung, während die Reallöhne sinken und

die Wirtschaft wieder wettbewerbsfähiger wird. Trotzdem dürften die Auswirkungen der Zinsanhebungen

irgendwann zu stark sein und sich die Rezession nicht gänzlich verschleiern lassen, weshalb selbst viele

Ökonomen für das Ende des Jahres und für das nächste Jahr mit einer Rezession nach der offiziellen

rechnen. Für den Goldpreis gibt es mittelfristig auf Sicht der nächsten Monate einigen Gegenwind, doch

spätestens im nächsten Jahr werden sich die Aussichten für den Goldpreis wieder deutlich verbessern.